| Система налогообложения | Форма декларации | Срок подачи |

| ОСНО | 3-НДФЛ | До 30 апреля |

| УСН | УСН | До 30 апреля |

| ЕНВД | ЕНВД (до 2024 года) | До 20 числа месяца после квартала |

| Патент | Не требуется | - |

- Использование актуальной формы на год подачи

- Указание ИНН на каждом листе

- Заполнение черной, синей или фиолетовой ручкой

- Отсутствие исправлений и помарок

- Указание сумм в целых рублях

- Проставление подписей и дат

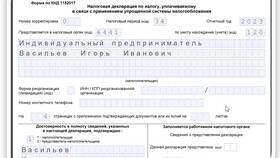

Заполнение декларации УСН (КНД 1152017)

- ИНН предпринимателя

- Номер корректировки (0 для первичной подачи)

- Налоговый период (34 - календарный год)

- Код налогового органа

- ФИО полностью

- Контактный телефон

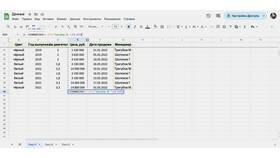

Раздел 2.1.1 (для УСН "Доходы")

- Код ставки налога (1 - 6%)

- Сумма доходов за год (строка 110)

- Сумма страховых взносов (строка 111)

- Исчисленный налог (строка 113)

| Раздел | Что указать |

| Доходы от предпринимательской деятельности | По книге учета доходов и расходов |

| Профессиональные вычеты | Подтвержденные расходы |

| Расчет налоговой базы | Доходы минус вычеты |

- Сверить суммы доходов с бухгалтерскими регистрами

- Проверить арифметические расчеты

- Убедиться в наличии всех необходимых подписей

- Проверить соответствие данных на всех листах

- Убедиться в правильности указанных кодов

- Лично в налоговую инспекцию

- Почтой России ценным письмом с описью

- Через личный кабинет налогоплательщика

- Через уполномоченного представителя

- Через специализированные бухгалтерские сервисы

| Нарушение | Санкция |

| Несвоевременная подача | Штраф 5-30% от суммы налога |

| Неуплата налога | Штраф 20-40% от суммы |

| Грубые нарушения учета | Штраф 10 000-30 000 руб. |

Правильное заполнение налоговой декларации - обязанность каждого индивидуального предпринимателя. Для минимизации ошибок рекомендуется использовать специализированное ПО или обращаться к профессиональным бухгалтерам. Своевременная и корректная подача отчетности позволяет избежать штрафов и проблем с налоговыми органами.